Resultat, avkastning och tillgångar 2020

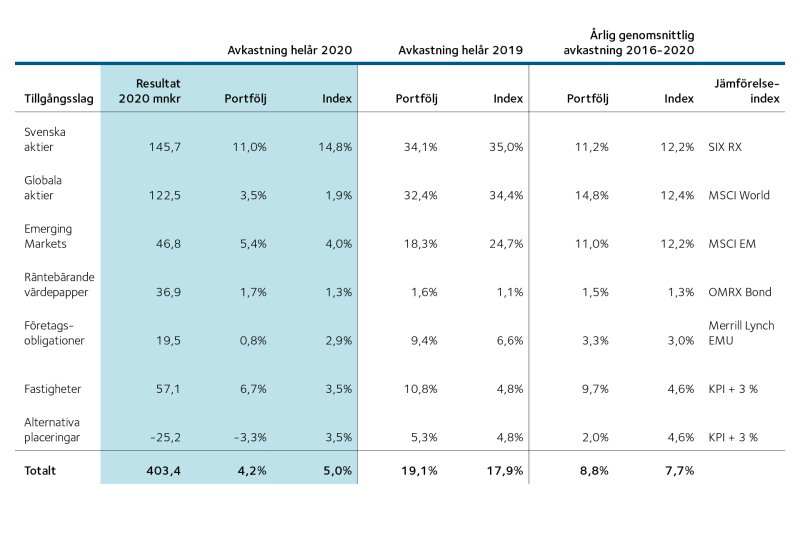

Resultatet 2020 för Svenska kyrkans kapitalförvaltning på den nationella nivån uppgick till 403 miljoner kronor. Detta motsvarar en avkastning på 4,2 procent (jämförelseindex 5,0 procent).

Efter åtta år i rad där avkastningen överträffat den sammanvägda normalportföljens jämförelseindex blev avkastningen för 2020 något lägre än detta index, 0,8 procentenheter.

Den främsta anledningen till denna utveckling 2020 är den fortsatta övervikt vi haft i globala aktier visavi svenska aktier, i kombination med en under året allt starkare krona. När värdet av våra globala aktiemandat räknats om till svenska kronor för 2020 har avkastningen kraftigt understigit avkastningen i den svenska aktieportföljen.

Marknadsvärdet för placeringstillgångarna uppgick per den 31 december 2020 till 9 909 miljoner kronor (föregående år 9626 miljoner kronor). I december hade då ett uttag på 120 miljoner kronor gjorts från kapitalförvaltningen till likviditetsförvaltningen på Svenska kyrkans nationella nivå.

Allokering utifrån en strategisk normalportfölj

För att skapa förutsättningar för att nå det långsiktiga målet utgår vi från en strategisk normalportfölj som vi sedan också använder som referensportfölj vid utvärderingen av vår förvaltning mot en tidshorisont på 10 år.

Beroende på hur de olika marknaderna utvecklas förändras också ständigt fördelningen, även kallat allokeringen, mellan tillgångsslagen i vår portfölj.

Fördelningen mellan tillgångsslagen visas i diagram 4, avkastningen per tillgångsslag, tabell 1 och de största aktieinnehaven i tabell 2.

Aktieförvaltning

Aktieförvaltningen bidrog netto med 315 miljoner kronor. Högst avkastning bland svenska aktier hade Ethos aktiefond, som förvaltas av SEB, med 17,3 procent (index 14,8). Högst avkastning bland globala aktier och tillväxtmarknaderna (emerging markets) hade Generation IM Global Equity Fund med 5,9 procent (index 1,9). Förvaltarna inom tillgångsslagen globala aktier och tillväxtmarknader presterade som grupp betraktat högre än sina respektive jämförelseindex (1,6 respektive 1,4 procentenheter). Svenska aktier som tillgångsslag var däremot 3,8 procentenheter sämre än index.

Ränteförvaltning

Den svenska ränteförvaltningen gav 1,7 procent i avkastning vilket är 0,4 procentenheter högre än index. Fallande räntor var huvudanledningen till att index för svenska räntor steg med 1,3 procent under året. Företagsobligationer, framförallt i det lite högre risksegmenten, drabbades hårt i den inledande fasen av pandemin med negativ prisutveckling och dålig likviditet.

Fastigheter

Tillgångsslaget fastigheter bidrog med 6,7 procents avkastning (index 3,5). Avkastningen grundar sig dock till stor del på årliga externa värderingar av bestånden i de olika fastighetsfonderna som vi har investerat i. Dessa värderingar görs årsvis men fastställs ofta långt in i första kvartalet, varför det blir en eftersläpning på ett år i värdeutvecklingen. Avkastningen för 2020 års resultat innefattar därför värderingen per den 31 december 2019.

Alternativa placeringar

Alternativa placeringar gav en negativ avkastning på 3,3 procent, vilket är betydligt lägre (6,8 procentenheter) än det absolutavkastande index på KPI + tre procent vi använder för fastigheter och alternativa placeringar. Eftersom inflationen (KPI) slutade på 0,5 procent för 2020 blev index 3,5 procent. Majoriteten av innehaven i tillgångsslaget visade på röda siffror för 2020. En stor del av detta kan förklaras av en starkare krona, framförallt mot den amerikanska dollarn. Som tidigare konstaterats kan dock den löpande värderingen för främst de aktierelaterade investeringarna och till stor del även illikvida tillgångar ofta vara förknippad med en stor portion osäkerhet. I de allra flesta av våra innehav inom detta tillgångsslag får man avvakta till förfall, innan man kan fastställa resultatet.

Tillbaka till innehållsförteckningen

.jpg?doprocessing=1&w=164&c=95&ci=215,0,737,921)